Juan Aitor Lago Moneo

Director del Departamento de Investigación

Constanza Business & Protocol School

El servicio de estudios de BBVA considera que la economía española podría crecer por encima del 3% este año 2015. La verdad es que 2015 está siendo un buen año en lo que se refiere a información económica, sobre todo a nivel macro. ¿Es posible que España vuelva a crecer a ritmos previos a la crisis? Si, desde luego que sí. No son pocos los que han dicho estos últimos años que España nunca volvería a crecer como lo hizo entre los años 2000 y 2007, y, si bien he pasado mucho miedo con lo que podría ocurrir, sobre todo en los años 2008, 2009 y 2010, siempre he pensado que la economía española podía recuperar la senda del crecimiento. Del mismo modo, también pienso que esta crisis que dejamos atrás, no será la única que viviremos.

Cuando estudiaba Teoría Económica en la Universidad, a finales de los años 90 y principios de los 2000, me enseñaron que los ciclos económicos, son entre otras cosas, cíclicos, y que no había periodo de crecimiento sin periodo de recesión, ni crisis económica sin solución. Lo cierto es que, en el año 2005, al igual que muchos, empecé a creer que el nuevo siglo había traído un nuevo modelo económico, según el cual, era posible periodos de crecimiento y prosperidad, prácticamente ilimitados. En el año 2007 aprendí que, como bien me habían enseñado en las aulas, las ciclos económicos se suceden, y a uno expansivo y de crecimiento, le seguiría uno de decrecimiento.

A comienzos de esta crisis, en julio de 2007 (a pesar de lo que muchos dijeron en enero y febrero de 2008, esta crisis comenzó en julio de 2007, con la crisis de las hipotecas subprime en EEUU), pensé que esta crisis sería tan dura y tan larga como la gran depresión que comenzara en 1929 y que no terminó hasta 1939, y que fue, al menos en cierto modo, responsable de lo sucedido en Europa en la década de los años 40 del pasado siglo. Me convencí de ello cuando, en septiembre de 2008, Lehman Brothers quebró, y me di cuenta de que si en su día cayó el Imperio Romano, como no podían caer bancos, de la categoría de Citi, donde trabajé 6 años y al que sigo guardando un enorme cariño, que, por cierto, al igual que la práctica totalidad del sistema financiero norteamericano, tuvo que ser rescatado por la Reserva Federal, el Banco Central de EEUU.

Durante todos estos años de crisis, he pensado que los emergentes, sobre todo los BRIC sufrirían, sobre todo a partir de abril de 2017, y que sería entonces cuando volvería la confianza a EEUU y la Unión Europea, y con ella, un flujo de dinero que haría posible la recuperación. Desde el año 2010, estoy convencido de que hay una burbuja inmobiliaria en Brasil y en China, que terminaría por explotar, irremediablemente, tres trimestres después de finalizar los Juegos Olímpicos en 2016. También pensaba, en el año 2009, que a pesar de todo, la tasa de desempleo en España llegaría, como mucho, al 20%.

Lo sucedido con el mercado de divisas, la recuperación inapelable de la economía estadounidense, las caídas de precios en el mercado de materias primas, y la desaceleración de economías como Brasil, Rusia o China, y las tasas de paro en España, me han hecho ver que me equivocaba. La Unión Europea ya no es un problema para nadie, ni lo es el euro, ni los mercados financieros encuentran rentabilidades en la especulación en estos mercados, y parece que los principales mercados emergentes comienzan a dar síntomas de fatiga. En otras palabras, se están desinflando. Esto me hace ver que lo que yo creía que ocurriría en el tercer trimestre de 2017, sucederá antes. La economía brasileña, con todos mis respetos, llegará como buenamente pueda hasta los Juegos Olímpicos de 2016, y al igual que sucediera en la España de 1992, aguantará un poco más, pero no mucho más, quizá un trimestre, y, como mucho, sobrevivirá hasta 2017 gracias a la Navidad y al consumo de los brasileños. Una vez Brasil sufra, y estalle su burbuja inmobiliaria, a China le ocurrirá lo mismo, aunque, como es lógico, sus autoridades financieras se lanzaran a comunicar que son dos mercados con muy pocas semejanzas, y, aunque tengan toda la razón en esto, para cuando hagan este comunicado, la crisis inmobiliaria, habrá comenzado también en este país.

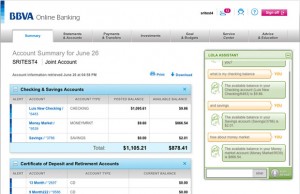

¿Qué pasará mientras en España? 2015 terminará con muy buenas cifras, sin duda, si bien, desde Constanza Business & Protocol School no creemos que sean tan buenas, lo más probable es que el crecimiento de la economía española se queda este año en el 2,8%, que es una cifra enorme teniendo en cuenta de donde viene la economía española. ¿Cuánto tardará el mercado de trabajo en recuperarse, en España? Llevará unos años, seguramente volvamos a niveles previos a la crisis en el año 2018 o 2019, y es que, el país necesitará crecer entre el 2,5% y el 3% de manera anual durante al menos tres ejercicios seguidos para bajar de una tasa de paro del 14%, lo que supone que, a efectos prácticos, en el año 2020, la economía española debería ser una locomotora funcionando a todo gas, con todas las ineficiencias que eso genera, tal y como hemos aprendido con lo sucedido entre los años 1997 y 2007. Podemos concluir por tanto que las cifras mostradas por BBVA Research son  enormemente esperanzadoras, en primer lugar porque son estimaciones realizadas por una entidad de primer orden, con profesionales que saben bien de lo que hablan, y en segundo lugar, porque muestra una clara tendencia al crecimiento, al menos en el corto plazo.

enormemente esperanzadoras, en primer lugar porque son estimaciones realizadas por una entidad de primer orden, con profesionales que saben bien de lo que hablan, y en segundo lugar, porque muestra una clara tendencia al crecimiento, al menos en el corto plazo.

odo, con su cartera de clientes, si es que les queda algo… Esto es algo que sin duda cambiará en el sector financiero, hasta ahora, era el grande el que se comía al pequeño, ahora será el rápido el que se coma al rezagado, si es que le interesa, que es algo que está por ver.

odo, con su cartera de clientes, si es que les queda algo… Esto es algo que sin duda cambiará en el sector financiero, hasta ahora, era el grande el que se comía al pequeño, ahora será el rápido el que se coma al rezagado, si es que le interesa, que es algo que está por ver.