Juan Aitor Lago Moneo

Director del Departamento de Investigación

Constanza Business & Protocol School

Muchos son los alumnos que me están haciendo esta pregunta estos últimos días, y lo cierto es que esto es algo que llevo preguntándome desde el año 2010. Hasta la fecha, varios han sido los países que han necesitado ayuda por parte de la Unión Europea, Grecia, Portugal, Irlanda y España, y de este grupo, sin duda irlandeses, portugueses y españoles, sufriendo, eso sí, estamos cumpliendo muy bien. El coste y el precio que hemos pagado por esta crisis, y por los errores que nos llevaron a ella, han sido altos, y los hemos pagado, sin rechistar y sufriendo, que para sufrir, también hay que valer.

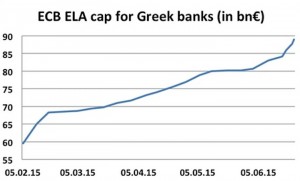

Según escribo esta líneas, el día 28 de junio de 2015, puedo leer en la prensa económica, que mañana lunes, los bancos griegos, no van a abrir sus puertas. Pero, para poder responder a la pregunta que da título a estas líneas, antes, se hace necesario responder a otra ¿qué está pasando en Grecia? La situación es absolutamente insostenible, Grecia lleva deambulando como un zombi desde finales del año 2010, y lo cierto es que, por más dinero que se ha inyectado, y por más ayudas que ha recibido, sus respectivos gobiernos no han sido capaces de dar una solución. Veamos, de manera muy somera, la situación del país:

1.- Estamos hablando de un país con una población de casi 11.000.000 de personas.

2.- Su deuda pública en 2014 era del 177% sobre el PIB

3.- Tiene un PIB per cápita de 16.300€

4.- Carece de grandes multinacionales que le aseguren una buena entrada de divisas

5.- Carece de bancos internacionales

6.- Tasa de paro alrededor del 25%

7.- Su economía decreció sin parar desde 2008 hasta 2013.

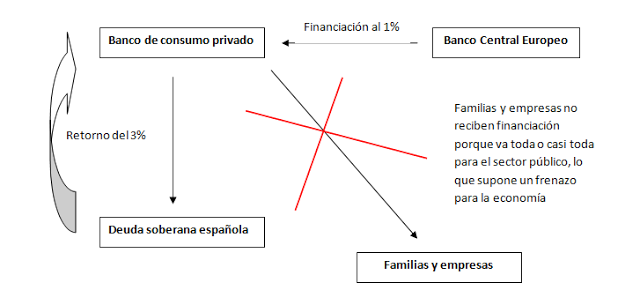

En Grecia, el problema es que su Administración Pública no es capaz de pagar todo lo que debe, y las previsiones de crecimiento de su economía son tan modestas (por no decir pobres), que parece imposible que la recaudación de impuestos permita a las arcas públicas contar con «posibles» para pagar el enorme volumen de deuda que tienen (enorme en cuanto a lo que el país produce). Hasta aquí, el problema financiero del país.

A esto, hay que añadir un problema de enfoque, o de «mayoría de edad», como diría la Directora Gerente del Fondo Monetario Internacional, Christine Lagarde. Los que me conocen saben que no tengo especial cariño ni apego al FMI, pero una cosa está clara, Grecia no ha caído al abismo porque la Unión Europea ha estado ahí para echar más que una mano. El nuevo enfoque de Grecia, y de su gobierno se basa en no estar dispuesto a llevar a cabo los ajustes que el país necesita realizar para que sea capaz de devolver el dinero que debe. La soberanía se demuestra y existe, en términos reales, cuando uno puede hacer lo que considera oportuno, y, para ello, debe ser económicamente independiente de los demás y nos guste o no, Grecia lleva sin ser independiente desde finales de 2010, cuando tuvo que pedir el rescate.

Grecia debería haber sido mucho más responsable, y no haberse endeudado hasta el nivel al que llegó (lo mismo podríamos decir de España, cuando en el año 2008, se negaba que hubiera una crisis y que hubiese que tomar ninguna medida a ese respecto, y aún hoy seguimos pagando esa irresponsabilidad), aunque también debería ser responsable ahora y entender que sólo hay dos caminos:

1.- El largo sufrimiento de unos ajustes durísimos, pero por desgracia necesarios, con todos los avales precisos por parte de la Unión Europea, el Fondo Monetario Internacional, y el Banco Central Europeo (si Grecia no ha sucumbido en las últimas horas ha sido gracias a Don Mario Draghi) .

2.- El abismo: esto es, una salida desordenada del euro, los bancos sin efectivo, y un sálvese quien pueda y que Grecia vuelva a una economía propia de postguerra.

Parece que la alternativa es el abismo. Y ahora es cuando, muy humildemente, voy a explicar lo que, en mi modesta opinión va a suceder en Grecia, y en el resto de la eurozona:

1.- Grecia sale del euro, y se queda sin el respaldo del Banco Central Europeo.

1.- Grecia sale del euro, y se queda sin el respaldo del Banco Central Europeo.

2.- Grecia vuelve al dracma, al que se da el valor que tiene en el mercado de divisas, lo que supone una devaluación, prácticamente inmediata de aproximadamente el 40%.

3.- Grecia hace default y el país, al completo, Administración Pública, empresas y particulares, se quedan sin acceso a mercados internacionales.

4.- Los bancos griegos se quedan sin liquidez y comienza el corralito griego, cuyo final nadie atisba a ver.

5.- Los empleados públicos griegos ven su salario reducido un 35% al menos, porque el gobierno no tiene con qué pagar.

6.- Debido a la devaluación del dracma, se dispara la inflación, no porque los griegos consuman, sino porque las importaciones se hacen carísimas (de hecho hay que pagarlas por adelantado porque nadie confía en la capacidad de pago de las empresas, gobierno y particulares griegos), y, sobre todo la energía, se pone por las nubes.

7.- Esta inflación hace creer al gobierno actual de Grecia que la solución es imprimir más dracmas para «enchufarlos» en los bancos, pagar pensiones y salarios a empleados públicos, lo que genera aún más inflación (si alguien no cree que esto ocurre que pregunte a cualquier alemán que ocurrió en su país en los años 30 del siglo pasado).

8.- Es demasiado caro comprar, y es demasiado caro producir, y el abastecimiento es cada vez más caro porque las importaciones se han vuelto carísimas, lo que supone que las empresas ven sus ingresos caer aún más, y hacen lo único que pueden hacer, recortar gastos, despidiendo personal, y lo hacen cada vez a mayor velocidad y volumen.

9.- El gobierno griego, sin comprender lo que está sucediendo, y totalmente desorientado, emite una ley por la cual despedir es prácticamente imposible, lo que supone que la tasa de paro se encuentre cerca del 40%, y el mercado negro se multiplique por tres.

10.- Ante este panorama, apenas hay consumo en el mercado regulado, las inversiones prácticamente han desaparecido, y el poco ahorro que se produce se realiza en los colchones de las casas, ya que nadie se fía ya de los bancos. Esto hace que los ingresos de la Administración Pública sean cada vez menores, lo que lleva al gobierno griego, que sigue sin saber lo que está ocurriendo, a subir impuestos, sobre todo, IRPF, sociedades e IVA, y, por supuesto, crean un impuesto especial a los ricos del 80%. Esto último tiene muy poco impacto sobre las clases pudientes de Grecia, que, a estas alturas (me refiero a hoy, domingo 28/06/2015), ya tienen su dinero fuera del país.

Todo se decide esta semana, el futuro de Grecia está en juego, y la eurozona se verá, sin duda, severamente afectada. Tanto Irlanda, como Italia, Portugal y España verán subir sus primas de riesgo, y la bolsas sufrirán caídas, que no serán pequeñas. ¿Aguantará la eurozona? Creo que sí, serán unas semanas duras, sobre todo la primera. De lo que no estoy tan seguro es de si Grecia aguantará. A veces me pregunto ¿qué pensaría Pericles de todo esto?

enormemente esperanzadoras, en primer lugar porque son estimaciones realizadas por una entidad de primer orden, con profesionales que saben bien de lo que hablan, y en segundo lugar, porque muestra una clara tendencia al crecimiento, al menos en el corto plazo.

enormemente esperanzadoras, en primer lugar porque son estimaciones realizadas por una entidad de primer orden, con profesionales que saben bien de lo que hablan, y en segundo lugar, porque muestra una clara tendencia al crecimiento, al menos en el corto plazo.