Aunque parece que ya no están tan

de moda, lo cierto es que las cápsulas son muy buen negocio. Me refiero a las

cápsulas de café, y si no, que se lo digan a Nestlé a su maravillosa idea de

lanzar Nespresso. La verdad es que, quizá una de las claves para aumentar las

ventas de Coca – Cola pase por inventarse algo parecido. Es decir, una nueva

forma de consumir los refrescos en casa, de una manera con más glamour… No

sé, es sólo una idea, pero, estoy seguro que si Coca – Cola pusiera a la venta

máquinas de «hacer» refrescos en casa, la idea funcionaría. Sería

algo como las máquinas que podemos ver ahora en restaurantes como Burger King,

pero, mucho más pequeñas, y a un precio, mucho más asequible. Algo así como lo

que ha hecho Nespresso, pero con refrescos.

Volvamos por un momento a lo que

estábamos comentando, Nespresso, y ese maravilloso negocio que son los

consumibles (cualquiera que tenga una impresora en casa sabe bien de lo que

estoy hablando). Lo cierto es que Nespresso, sus cápsulas y esa nueva forma de

consumir café, supuso una verdadera revolución, que llegó, prácticamente a

todas partes, casas y oficinas. Lo cierto es que su diseño es, hasta cierto

punto, sencillo, y es ahí donde radica su éxito. Es verdaderamente sencillo

preparar un café usando una máquina Nespresso, desde luego, mucho más sencillo

que cualquiera otra manera de hacer café a máquina, y la verdad es que su sabor

es conseguidísimo. Desde luego, los cafés solubles, hasta ahora importantísimos

en ventas (y ahí siguen), no pueden competir en sabor, ni de lejos, si bien,

son mucho más económicos, lo que explica su relevancia en el canal

supermercados.

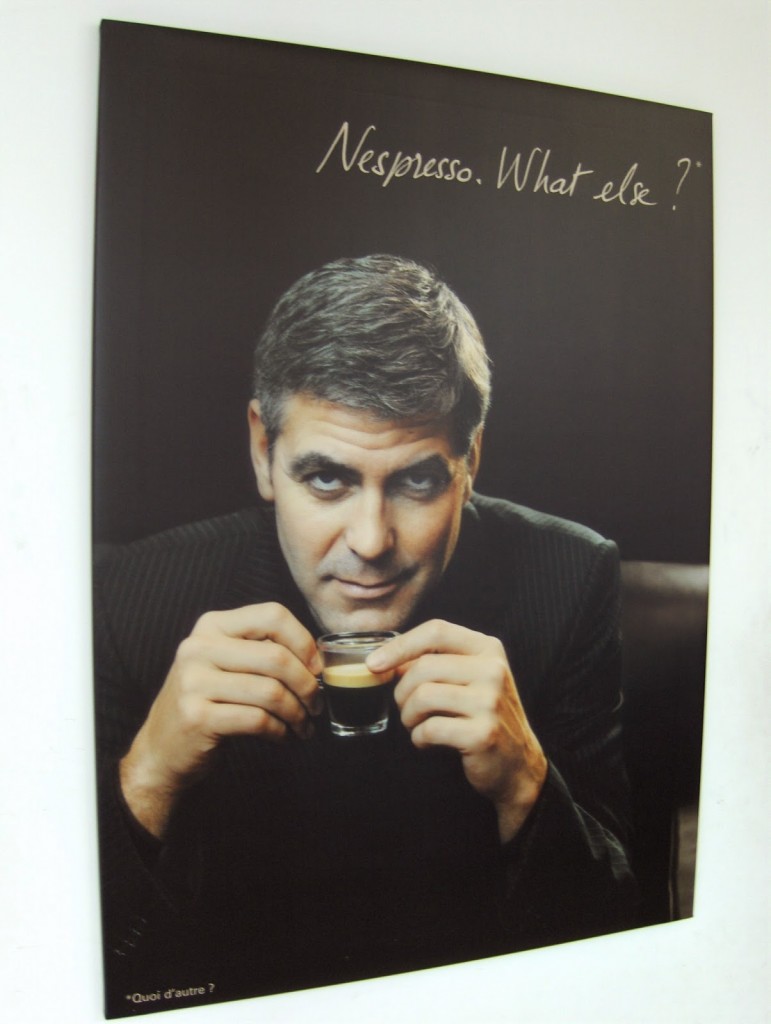

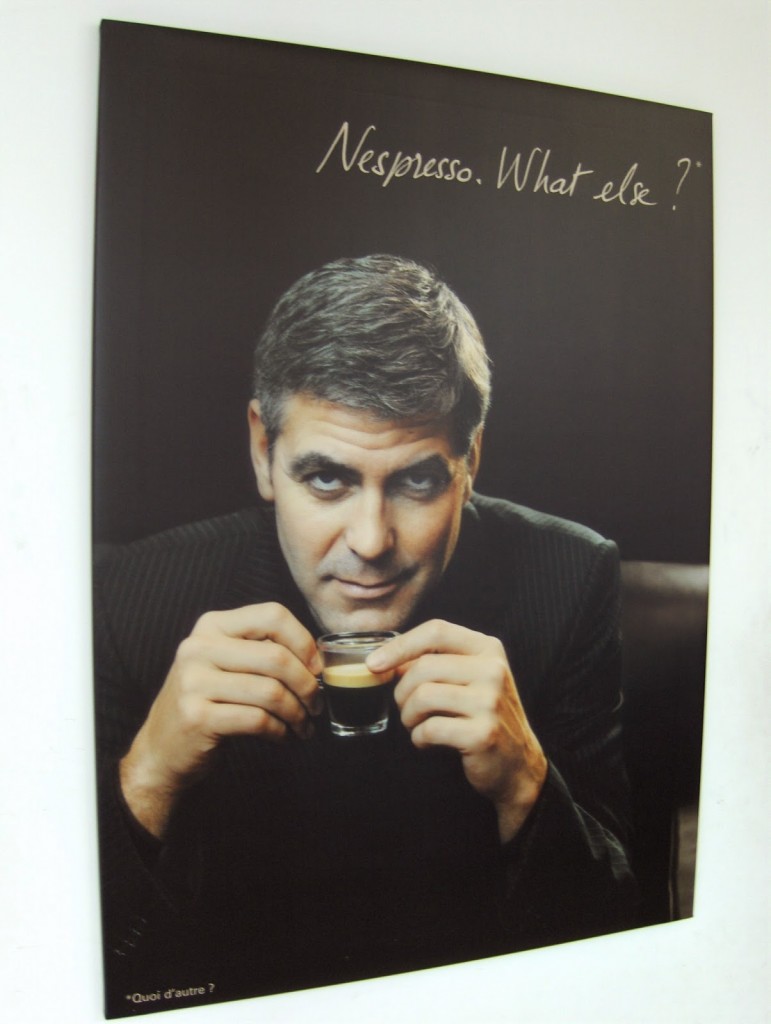

Muchos pensaban que Nespresso

sería un producto gourmet, con poca penetración en particulares, y la verdad es

que hemos asistido a un producto muy bien diseñado, con una campaña de

marketing, muy masiva, y, por qué no decirlo, muy bien diseñada. ¿Cuál ha sido

la base de esta campaña? Sin duda la parte online ha sido importante, pero, el

caso de Nespresso, nos demuestra que hay ocasiones en los que hay clásicos que

nunca mueren: Televisión y celebrities. Es una combinación tan antigua como el

marketing y las promociones comerciales, y, hay que reconocer que es una

combinación que funciona, y funciona muy bien, sobre todo cuando hay que crear

una marca de cero, y en tiempo récord. Sólo tiene dos cosas malas:

- Es una estrategia cara

- Hay que tener mucho cuidado al elegir a la celebrity, es muy importante que se asocie rápidamente a nuestra marca y no

a ninguna otra.

Hay dos ejemplos de marcas que lo

han hecho fantásticamente bien en sus estrategias con celebrities:

- L’ Oréal: su celebrity por excelencia es Andy McDowell. Es imposible no ver a

esta actriz en televisión y que no

venga a la mente L’ Oréal, y por supuesto, la película «Cuatro bodas y un funeral».

- Nespresso: es imposible ver a George Clooney por televisión y no recordar aquel slogan: «Nespresso, what

else?»

Esta parte es muy importante, es

del todo imprescindible que se asocie la imagen de la celebrity a la de la

marca, de hecho, eso es exactamente lo que se busca, y, tanto L’Oréal, como

Nestlé, con Nespresso lo han logrado, haciendo un trabajo magnífico, que tiene

su claro reflejo en ventas.

La campaña de Marketing base de

todo lo que ha venido detrás (marketing online, y marketing POS o punto de

venta), ha sido esta, la selección de una celebrity adecuada, y una campaña de

TV, acompañada de otro tipo de acciones, en su mayoría locales, también muy

bien gestionadas.

El problema al que se enfrenta

Nespresso ahora es mantener la fidelidad de sus clientes a su marca, y sobre

todo, a sus productos. Hay margen en la venta de las máquinas, desde luego,

pero es en los consumibles donde se encuentra el beneficio real en este tipo de

negocios, sobre todo en el medio y largo plazo. No hay que olvidar que Nestlé

vende (entre otras cosas), café, no máquinas, y su principal objetivo es la

venta de café. Y es aquí donde Lidl quiere tener mucho que decir.

Lidl ha lanzado sus cápsulas de

marca blanca compatibles con máquinas Nespresso. Su marca, Bellarom, y su

precio… El más bajo del mercado. Así de simple. Hay que reconocer que este

movimiento por parte de Lidl tiene sus riesgos, para empezar, legales. Nestlé

está defendiendo, con uñas y dientes, su mercado y su subsector, un mercado y

un subsector, que, siendo honestos, ha creado el propio Nestlé, con mucho

esfuerzo, y con mucho dinero, y no lo quieren compartir con nadie, sea Lidl o

sea quien sea.

Lidl ha acometido una fuerte

inversión en este producto, y tiene que recuperarla vía volumen, sobre todo

teniendo en cuenta que se han posicionado como los más baratos del mercado.

¿Sus precios? Estamos hablando de 10 unidades a 1,89€, es decir, la unidad a

unos 19 céntimos. ¿Supone eso que son de verdad las cápsulas de café

compatibles con Nespresso, más baratas del mercado? De calidad 100% arábica,

si. Este es uno de los puntos más relevantes de su propuesta de valor. Lidl ha

decidido competir, de frente con Nestlé, uno de sus clientes por cierto, al

ofrecer un producto, de una calidad, en principio, parecida, eso sí, con un

precio un 50% inferior.

Lo hemos comentado en otras

ocasiones en este blog. Una empresa, una marca, o un producto, puede competir,

de tres formas:

- Siendo el único

- Siendo

el mejor

- Siendo el más barato

Lógicamente, todos queremos ser

el único. Y esa es, precisamente la baza que ha jugado todo este tiempo, o al

menos lo ha intentado, Nestlé con Nespresso. Este es el motivo por el que sus

abogados están defendiendo su marca de potenciales competidores con todas las

herramientas que les permite la ley (no lo estoy criticando, personalmente,

creo que haría exactamente lo mismo). Muchos pensarían que Lidl, a través de su

marca blanca Bellarom, está jugando a ser el más barato, y, personalmente, y al

menos sobre el papel, no lo tengo tan claro. Lidl es el más barato dentro del

sector premium, luego, en mi modesta opinión, está jugando a ser el mejor, el

mejor en calidad – precio. ¿Es posible tener éxito en el sector de la alimentación

con este posicionamiento? No es nada fácil, pero es posible, y una vez logrado

este posicionamiento, el éxito llega. Un claro ejemplo de ello es Mercadona y

sus marcas blancas, Hacendado y Deliplus, todo un ejemplo de cómo puede

combinarse precio y calidad, en momentos en que, la variable precio es de enorme

importancia. Eso sí, no conozco muchos casos como Mercadona, aunque, lo que

alguien ha logrado antes, puede repetirse.

¿Funcionará esta aventura de

Lidl? Personalmente, creo que sí. Creo que es una idea muy buena, y que se ha

trabajado muy bien. Sin duda, la inversión habrá sido fuerte, pero si se

gestiona de una manera adecuada, y se logra una comercialización adecuada, algo

que Lidl puede lograr con su red de tiendas, estamos hablando de un proyecto

con mucho potencial. La clave está en el producto, si es bueno, se comprará, y

ganará viralidad muy rápidamente. Este es el típico producto que, si uno está

contento, comenta con sus familiares, amigos y compañeros de trabajo. La suerte

está echada, y Lidl tiene muchas ganas de hacerse con un hueco en este mercado.

¿Hay mercado? Si, lo hay, y no es pequeño, y, sobre todo, es un mercado con

ganas de probar algo más barato, y de una calidad parecida.